小规模增值税是按照1%计算,而一般纳税人则是按照13%!怎么办?

抓好时间点!

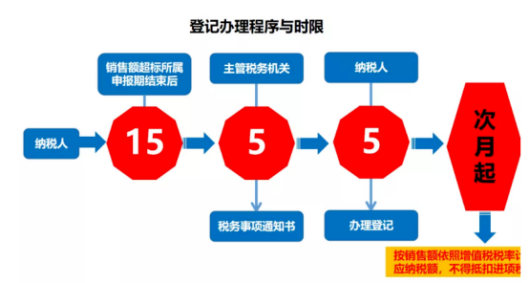

根据《增值税一般纳税人登记管理办法》(国家税务总局令第43号)第八条:

纳税人在年应税销售额超过规定标准的月份(或季度)的所属申报期结束后15日内按照本办法第六条或者第七条的规定办理相关手续;

未按规定时限办理的,主管税务机关应当在规定时限结束后5日内制作《税务事项通知书》,告知纳税人应当在5日内向主管税务机关办理相关手续;

逾期仍不办理的,次月起按销售额依照增值税税率计算应纳税额,不得抵扣进项税额,直至纳税人办理相关手续为止。

假设某家企业在在2021年3季度开了501万的发票,已经达到了一般纳税人的标准。

那么这个公司应该在2021年10月申报期结束后15日内纳税人向主管税务机关填报《增值税一般纳税人登记表》,申报登记为一般纳税人。

那么这第三季度开的501万发票是按小规模还是一般纳税人计算呢?

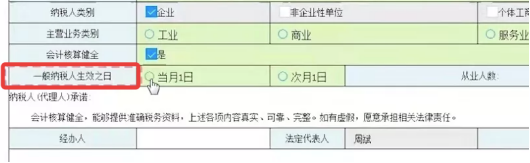

按照我国规定,纳税人自一般纳税人生效之日起,按照增值税一般计税方法计算应纳税额,并可以按照规定领用增值税专用发票。财政部、国家税务总局另有规定的除外。

而生效之日,是指纳税人办理登记的当月1日或者次月1日,由纳税人在办理登记手续时自行选择。

所以看懂了么?强制升为一般纳税人,不会在开到500万的时候当月立刻就升,而是会等到下个月才会认定为一般纳税人!

就算税局来稽查,也可以理直气壮地说:“不好意思,下个月我们才是一般纳税人!”

什么情况下小规模必须转一般纳税人?

有人说了,我觉得小规模挺好的,能不能不升成一般纳税人?这就要分成两部分来说了:

(一)应当办理的情形(强制)

根据《增值税一般纳税人登记管理办法》(国家税务总局令第43号)(以下简称《办法》):

第二条 增值税纳税人,年应税销售额超过财政部、国家税务总局规定的小规模纳税人标准的,除本办法第四条规定外,应当向主管税务机关办理一般纳税人登记。

第四条 下列纳税人不办理一般纳税人登记:

(一)按照政策规定,选择按照小规模纳税人纳税的;

(二)年应税销售额超过规定标准的其他个人。

也就是说,连续12个月或在12个月期间应税销售额累计达到500万以上,小规模就必须申请成为一般纳税人。

逾期仍不办理的,次月起按销售额依照增值税税率计算应纳税额,不得抵扣进项税额,直至纳税人办理相关手续为止。

(二)可以转为一般纳税人的情形(主动)

年应税销售额未超过规定标准的小规模纳税人,如果会计核算健全,能够提供准确税务资料的,可以向主管税务机关办理一般纳税人登记。

(会计核算健全,是指能够按照国家统一的会计制度规定设置账簿,根据合法、有效凭证进行核算。)

纳税人办理一般纳税人登记的程序如下:

(一)纳税人向主管税务机关填报《增值税一般纳税人登记表》,如实填写固定生产经营场所等信息,并提供税务登记证件;

(二)纳税人填报内容与税务登记信息一致的,主管税务机关当场登记;

(三)纳税人填报内容与税务登记信息不一致,或者不符合填列要求的,税务机关应当场告知纳税人需要补正的内容。

当小规模纳税人登记为一般纳税人后,就不能再转回小规模纳税人,除非国家税务总局另有规定。

转为一般纳税人后附加税优惠怎么办?

其中,有两点值得我们注意:

1.当小规模纳税人转为一般纳税人之后,次月生效之日起就要按照一般纳税人的税收政策;

2.如果逾期不办理登记为一般纳税人的,次月起也不能再适用小规模的减征优惠政策。

(一)过期未办理会怎样?

假设,A公司为小规模纳税人,2021年9月,增值税年应税销售额累计超过小规模纳税人标准但一直没有去办理。

在2021年11月,税务机关通知A公司应当在31日前登记为一般纳税人。但是财务把这事儿给忘了,直到2022年1月16日,仍然没有去办理登记。

那么,根据国家税务总局公告2019年5号文件规定,A公司就应该自2021年12月起,不再享受小规模纳税人地方税种和相关附加减征优惠,而不是登记为一般纳税人后才停止享受地方税种和相关附加减征减征优惠。

(二)转为一般纳税人之前的专票能否抵扣?

如果A公司之前是小规模纳税人,在此期间公司进行了装修,同时也购进部分办公用品。这部分取得的专票,在登记为一般纳税人后是否可以抵扣?

根据《国家税务总局关于纳税人认定或登记为一般纳税人前进项税额抵扣问题的公告》(国家税务总局公告2015年第59号):

“纳税人自办理税务登记至认定或登记为一般纳税人期间,未取得生产经营收入,未按照销售额和征收率简易计算应纳税额申报缴纳增值税的,其在此期间取得的增值税扣税凭证,可以在认定或登记为一般纳税人后抵扣进项税额。”

也就是说,如果取得专用发票期间同时满足以下两个条件:

1.没有取得生产经营收入;

2.没有按照销售额和征收率简易计算应纳税额申报缴纳增值税。

那么,转为一般纳税人后可以抵扣;否则,不能抵扣。

小规模?一般纳税人?新企业怎么选?

新办企业应该是选择小规模还是一般纳税人?需要综合考虑以下的因素再决定:

(一)规模

公司的投资规模大,年应税销售额很快会超过500万的,建议直接按照一般纳税人认定。

(二)客户

企业所面向的客户是大客户,那么对方一般会需要税率更大的专票用于抵扣,小规模3%的征收率不足以满足对方要求,长久以往会影响企业的业务发展。

(三)抵扣项

企业成本费用构成取得增值税专用发票占比高的话,通过测算估计增值税税负低于3%,建议选择一般纳税人。

(四)税收优惠

看所在行业是否具有增值税的优惠政策,比如软件企业增值税超税负返还等增值税优惠政策,如果能够享受,建议选择一般纳税人。

小规模,今天起,纳税申报就按这个来!

情形一:季度销售额未超过45万元且未开具专票

例:A公司为按季申报的小规模纳税人,2021年10月份销售货物20万元,11月销售货物5万元,同时销售不动产50万元,12月份因特殊原因未销售货物,以上均为不含税销售额,相关业务均未开具专用发票。

主表主要栏次如下:

销售额未超过45万元,可以避免多填一张减免税明细表。

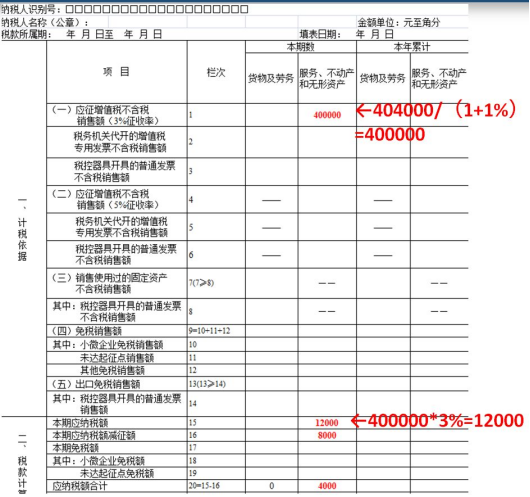

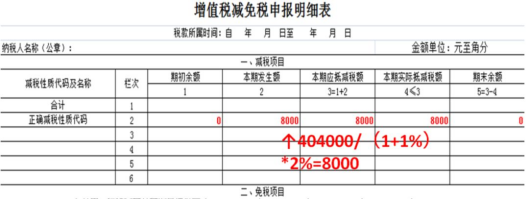

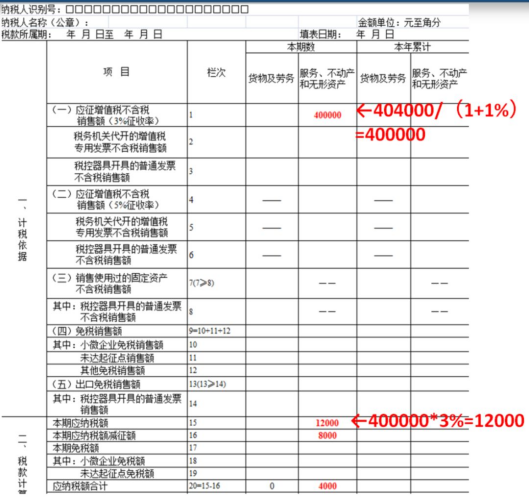

情形二:季度超过45万元(或月度超过15万元),只发生减征增值税

例:A公司为按月申报的增值税小规模纳税人,2022年2月份销售收入为40.4万元(含税),假设未开具专票。(月销售额超过15万元,不享受免征)

减免税申报明细表:

主表主要栏次如下:

情形三:适用差额征收的小规模纳税人,发生减征增值税

例:A公司(按月纳税)为提供建筑服务的增值税小规模纳税人,2022年2月取得含税收入45.4万元,同时上期初结转的扣除项目还有5万元。

附列资料:

减免税申报明细表:

主表主要栏次如下:

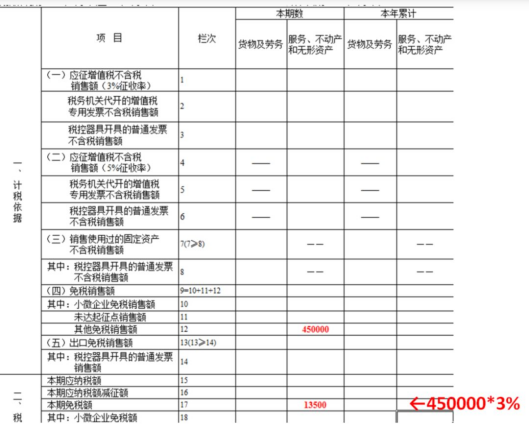

情形四:纳税人发生免征增值税

例:A公司增值税小规模纳税人,2022年2月份销售额45万元(不含税),按照相关规定适用免征增值税政策。

减免税申报明细表:

主表主要栏次如下:

小规模公司,个体户请注意!!!

(一)开票额正好在免征额临界点

现小规模免征额调高到月15万或季度45万,有很多小规模纳税人开票额就随着免征额临界点浮动,之前是季度27-30万之间,现在季度40-45万之间,这样不想引起税局的注意都难。

(二)存在大量作废发票或作废发票异常

公司存在大量的作废发票或开票金额快达到免征额临界点时,出现作废发票现象,这些都会被税局秋后算账!

(三)超标强制转为一般纳税人

有很多会计认为,小规模的标准是年500万元以下,只要1-12月累计开票额控制在500万以内就没问题,这样想就大错特错了。

(四)一址多户开具发票

在同一地址注册多家小规模纳税人来开具发票,同一ip地址对外开具发票等等。

(五)短时间内开票异常

有一些刚成立的小规模纳税人,短时间内开具大量发票。且法人或负责人年龄偏大或户籍不在本地等等。

(六)个体户不记账

税局明确:达到建账标准的个体户需要记账:达不到建账标准的个体户,需建立收支凭证粘贴薄、进货销货登记溥。

(七)个体户没有业务,可以不报税

很多个体户,将零申报和不申报混淆。认为自己符合零申报的情形,就可以不报税。

© 2019-2021 All rights reserved. 北京转创国际管理咨询有限公司 京ICP备19055770号-1

Beijing TransVenture International Management Consulting Co., Ltd.

地址:北京市大兴区新源大街25号院恒大未来城7号楼1102室

北京市丰台区南四环西路128号诺德中心2号楼5层

北京市海淀区西禅寺(华北项目部)

江苏省无锡市滨湖区蠡溪路859号2131室

深圳市南山区高新科技园南区R2-B栋4楼12室

深圳市福田区华能大厦

佛山顺德区北滘工业大道云创空间

汕头市龙湖区泰星路9号壹品湾三区

长沙市芙蓉区韶山北路139号文化大厦

梅州市丰顺县大润发大厦

欢迎来到本网站,请问有什么可以帮您?

稍后再说 现在咨询