港交所在香港引进SPAC制度的方向是借鉴外国制度并根据本地市场实际情况进行优化改良。

港交所以维持香港资本市场质量为首要目标之一,因此将De-SPAC视同为新上市申请以保证通过此渠道上市的企业的质量符合要求。

继承公司上市时必须有至少100名股东(而非一般规定的300名),是港交所在保证继承公司公开市场与保留香港SPAC制度的独特性之间作出的平衡。

香港SPAC新上市制度是港交所在平衡市场发展与市场质量后的产物。

之前两期,本栏已先后探讨了SPAC制度下投资者和目标公司股东关心的问题,今期是时候从监管者的角度出发,为各位解读一下香港联合交易所有限公司(港交所)及香港证券及期货事务监察委员会(证监会)在制定SPAC上市规则时的种种考量。

港交所在引进SPAC制度时既参考外国做法同时亦根据本地市场环境进行了优化改良

在解读香港监管者的考量前我们先要了解香港引入SPAC的背景。其实SPAC并非新鲜事物,其历史最早要追溯至上世纪90年代,当时已有SPAC在美国各交易所上市,其后SPAC一度沉寂,直至近年在全球量化宽松、资金泛滥的大背景下重新掀起热潮。单计2021年第一季度美国就有298只SPAC新股上市,集资额达970亿美元,无论在新股数目和集资额均超过了2020年全年。

资料来源:彭博数据及毕马威分析

随着中国内地及海外企业通过De-SPAC方式在美上市的趋势持续,港交所希望通过引进SPAC制度吸引相关企业来港上市。刚才提到美国是SPAC发展最成熟的国家,因此很多想引进SPAC制度的国家/地区都会参考美国的做法,香港亦不例外。但港交所和证监会也意识到香港监管制度及市场环境与美国不尽相同,一旦照搬美国的一套做法可能会令香港资本市场水土不服,所以在借鉴美国做法的同时,也特别针对香港资本市场的实际情况进行了一些优化改良。今天就让我们探讨一下港交所和证监会在制定SPAC上市规则的几个关键问题上的背后考量。

港交所将De-SPAC视同为新上市申请将影响港版SPAC的吸引力,港交所为什么坚持这样做?

▶ 市场人士忧虑将De-SPAC视为新上市会令SPAC制度吸引力降低

自港交所于去年9月刊发关于SPAC的咨询文件以来,市场上一直有声音认为港交所将De-SPAC视同为新上市申请对目标公司来说是过于苛刻,同时亦令港版SPAC的吸引力下降。我们固然理解市场人士的忧虑,但在分析这个问题时必须从多角度思考,除了要从目标公司的角度出发,还需要理解港交所制定相关政策背后的整体考虑。

▶ 提高市场质素是港交所的首要目标

从港交所的角度,维持香港资本市场的整体质量永远是其首要目标之一,而防止企业通过不同方式规避相关的上市规定正是保证市场质量的重要一环,因此港交所在引入SPAC上市制度推动香港资本市场多元发展的同时必须坚守市场质量这条防线,否则其贯彻多年、旨在提高香港资本市场质量的各项措施取得的成果将付诸流水。

▶ 港交所打击壳股活动渐见成效

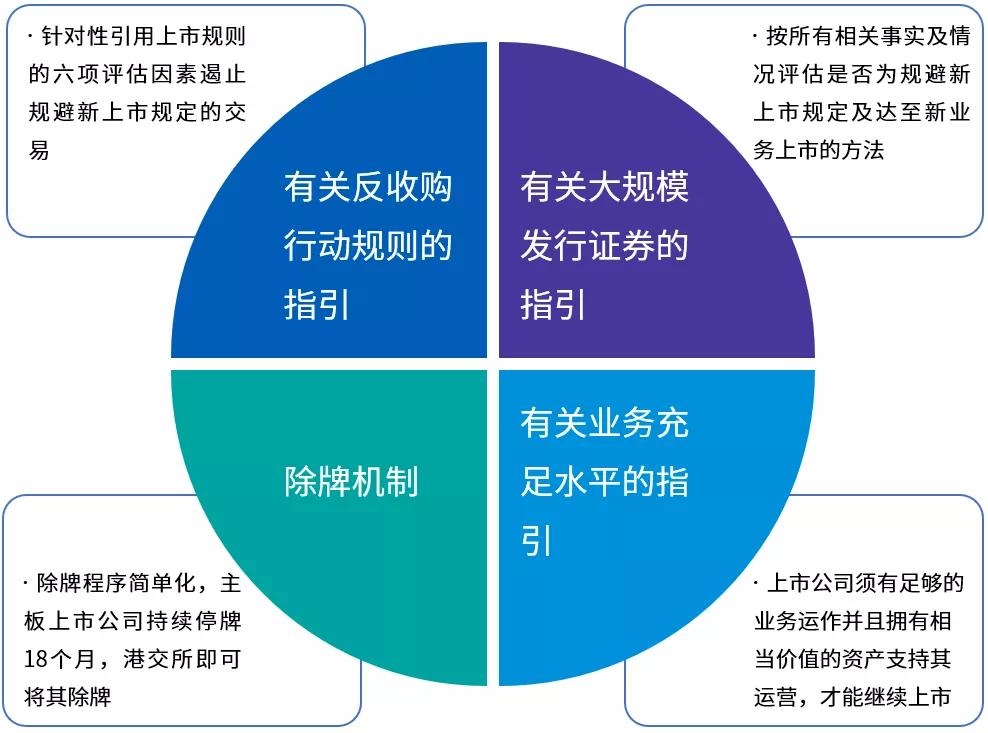

其实港交所多年来一直为提高市场质量不遗余力,更多次修订上市条例以打击造壳、养壳等违规现象。港交所近年陆续推出了一系列措施加强监管力度,包括对反收购条例和除牌机制的修订以及推出关于上市公司业务充足水平和大规模发行证券的指引,使借壳上市和壳股活动大受打击。正当这套“组合拳”开始收到预期效果的时候,港交所当然不会因为引入SPAC上市制度而轻易放弃多年努力的成果,因此将De-SPAC视同为新上市申请可谓意料之内,毕竟港交所追求的是引领香港资本市场持续高质量发展。

▶ 港交所近年为打击壳股活动采取的监管措施

我们相信港交所是希望通过将De-SPAC视同为新上市申请向市场传递一个信息:港交所对所有上市申请都是一视同仁,不管拟上市业务是通过传统方式还是De-SPAC方式上市都必须通过港交所同一标准的审批。其实在美国的制度下De-SPAC同样需要满足新上市要求,只是美国在此基础上因应不同类型公司的需求提供了更多不同上市资格准则类别的选择。

港交所取消了SPAC投资者必须投反对票才可选择赎回的建议,究竟是因为什么原因?

港交所在咨询文件中曾提出将赎回与反对票捆绑(即SPAC投资者只有投反对票才可选择赎回)的建议,该建议跟美国、英国和新加坡等主要市场的做法不同。提出相关建议的主要原因是担心SPAC发起人出现舞弊,例如为了促成交易而抬高对目标公司的估值,因此希望通过投票表决机制作为制衡,将投资者的利益与投票选择挂钩使股东在投票表决时更仔细考虑合并条款是否公平合理。

然而,港交所在听取市场人士意见后决定在咨询总结取消上述捆绑要求,主要是出于以下几方面的考虑:

▶ 投资者赎回的决定不一定与合并条款相关

首先,投资者选择赎回不代表不赞成合并建议,两者没有必然关系。赎回的决定很多时是取决于合并条款以外的因素,包括当时的整体市场状况以及投资者自身的资产配置安排。举个例子如果投资者在市场上有更好的投资机会,就算交易条款合理投资者也赞成合并,他们也会选择赎回。

▶ PIPE可以作为验证合并条款合理性的替代方法

之前提到港交所将两者捆绑的原意是希望以此验证合并条款是否公平合理,但港交所最终决定采纳市场人士建议通过PIPE作为另一种验证合并条款的方法。与美国的SPAC制度不同,香港的制度要求必须引入PIPE,因此正好可以通过PIPE解决这个问题。这亦是港交所在咨询总结中优化与PIPE相关规定的原因之一。

港交所对PIPE的相关规定投资者要求所有PIPE投资者必须是证券及期货条例定义下的“专业投资者”;

至少50%PIPE投资必须来自至少3名资深投资者;

投资比例要求PIPE投资的比例要求至少是继承公司预期市值的7.5%至25%(视乎继承公司的预期市值而定);

股东批准要求PIPE投资需经SPAC股东批准;

披露要求PIPE投资的交易条款需要在De-SPAC的通函中披露;

▶ 捆绑可能造成投资者因赎回而反对的反效果

将两者捆绑有可能使赎回成为投资者反对合并的诱因(特别是当SPAC股价低于赎回价的时候),即原本赞成合并的投资者为了赎回而反对,这一方面违背了港交所将两者捆绑的原意,同时亦会大大削弱SPAC发起人的积极性以及香港SPAC制度的整体吸引力。

为什么在SPAC制度下港交所只要求继承公司股份在合并上市时至少有100名股东,而非一般规定的300名股东?

这个规定看起来比较奇怪,毕竟SPAC在完成合并后将会变为普通上市公司,理论上应与普通上市公司一视同仁,包括上市时的股东数目。但我们在这问题上应更全面考虑香港SPAC制度的独特性,特别是香港SPAC证券买卖仅限专业投资者参与的特点大大限制了其股东基础,就算加上PIPE要达到最少300名股东的要求也存在实质性困难。

▶ 对发起人质素的严格要求以及其他配套措施将有助保证公开市场

300名股东虽然是港交所多年来的标准,但其目的无非是通过扩大上市公司股东基础来保证公开市场、减低继承公司股份上市后股价大幅波动的风险,而SPAC制度通过其他手段也可以达到同样效果。SPAC制度下保证公开市场的关键是SPAC发起人,通过对发起人质素的严格要求将有助提高目标公司的质素,从而吸引更优质、更具规模的投资者以减低放宽股东数目要求对公开市场带来的影响。

除了对发起人质素的要求外,港交所同时制定了一系列配套措施以保证公开市场,包括SPAC的最低集资额要求(港币10亿元)、SPAC证券的分发要求(必须分发给最少75名专业投资者,其中包括最少20名机构投资者)以及SPAC证券的公众持股要求(至少25%的SPAC证券必须由公众持有)。

▶ 在保证公开市场与保留SPAC独特性之间作出平衡

仅限专业投资者参与是香港SPAC制度有别于其他国家/地区的一大特色,港交所在保留该独特性与保证公开市场之间必须作出适当的平衡,因此在综合多方面考虑下放宽继承公司上市时股东数目的要求亦合情合理。

香港SPAC新上市制度是港交所在平衡市场发展与市场质量后的产物

港交所引进SPAC的目的是要使香港资本市场与时并进以维持竞争力,因此在引入SPAC的过程中,除了借鉴美国的做法也根据香港资本市场的实际情况进行了针对性的优化改良,使香港的SPAC制度在市场发展和市场质量之间取得平衡,使各市场持份者在这个制度下都有自己的发挥空间,从而进一步推动香港SPAC制度的发展。

© 2019-2021 All rights reserved. 北京转创国际管理咨询有限公司 京ICP备19055770号-1

Beijing TransVenture International Management Consulting Co., Ltd.

地址:北京市大兴区新源大街25号院恒大未来城7号楼1102室

北京市丰台区南四环西路128号诺德中心2号楼5层

北京市海淀区西禅寺(华北项目部)

江苏省无锡市滨湖区蠡溪路859号2131室

深圳市南山区高新科技园南区R2-B栋4楼12室

深圳市福田区华能大厦

佛山顺德区北滘工业大道云创空间

汕头市龙湖区泰星路9号壹品湾三区

长沙市芙蓉区韶山北路139号文化大厦

梅州市丰顺县大润发大厦

欢迎来到本网站,请问有什么可以帮您?

稍后再说 现在咨询