近日,有媒体报道,浙江岱山农商银行、浙江民泰商业银行有内部人员违规泄露客户信息。其中,浙江岱山农商银行被银保监会罚款30万,泄露信息的内部员工被禁业三年。

南都记者注意到,类似泄露客户个人信息案件的“内鬼”多来自运营商、银行、物流等掌握大量个人信息的行业。在“净网2018”、“净网2019”、“净网2020”专项行动中,公安机关在侵犯公民个人信息案件中抓获各行业“内鬼”3000余名。

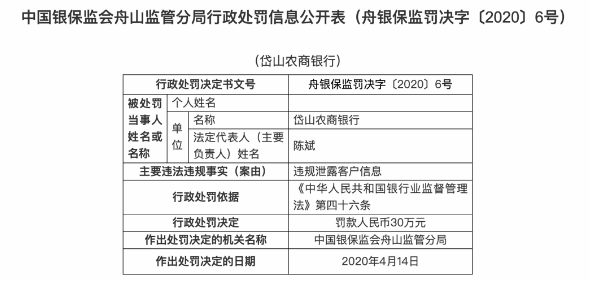

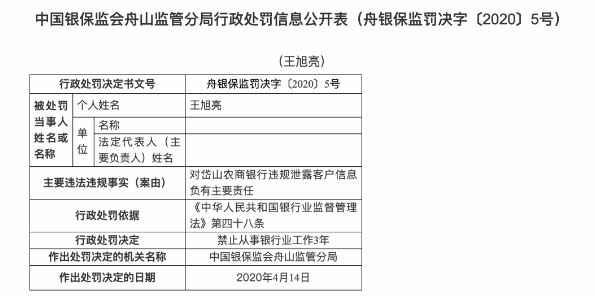

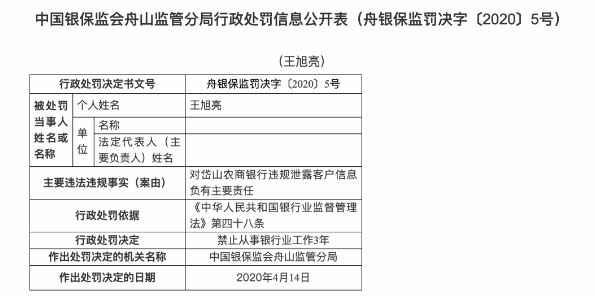

4月23日,中国银保监会官网发布两则浙江舟山监管分局披露的罚单。罚单显示,浙江岱山农商银行因违规泄露客户信息,被罚款人民币30万元。另外,该银行员工王某亮对泄露客户信息负有主要责任,被禁止从事银行业工作3年。

中国银保监会官网发布对浙江岱山农商银行的处罚信息。

中国银保监会官网发布对主要责任人的处罚信息。

公开信息显示,浙江岱山农商银行前身为岱山县农村信用合作联社。2018年3月6日,银行登记名称进行了变更,农村信用合作联社产权制度改革完成,改为股份制商业银行。

根据《中华人民共和国银行业监督管理法》第四十六条,如有银行业金融机构未按照规定进行信息披露,将由国务院银行业监督管理机构责令改正,并处二十万元以上五十万元以下罚款。此外,根据上述法律第四十八条,此种情形还将禁止直接责任人员一定期限直至终身从事银行业工作。近年来,个人信息泄漏事件频发,金融领域的个人信息保护也开始受到重视。但南都记者梳理发现,中国银保监会官网信息显示,银监会各级机关对银行机构泄露客户信息的处罚仅有几例。4月22日,在国新办2020年一季度银行业保险业运行发展情况发布会上,中国银保监会副主席黄洪对近日多家银行机构疑似售卖客户信息的报道进行了回应。他还表示,近年来也印发了一系列的监管政策文件,要求银行保险机构认真贯彻落实个人信息保护方面的法律法规,加强客户隐私保护,对客户信息严格实行从采集到储存等全流程的制度化管理。

无独有偶,近日,上海一家银行的员工也因泄露客户信息受到法律制裁。

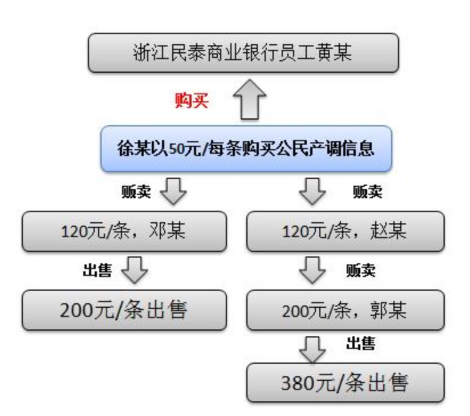

据财经网报道,上海市虹口区人民检察院指控称,2019年8月起,被告人徐某某委托同案关系人黄某,利用黄某在浙江民泰商业银行工作、可以接触到公民房产产权调查信息的工作便利,以每条人民币50元的价格购买黄某从银行中窃取的公民产调信息,涉案信息为206条。

信息倒卖过程。

之后,被告人徐某某又将上述信息转手倒卖给被告人邓某某、赵某某等人,从中赚取每条人民币70元的差价。邓某某将购买来的信息,以每条200元出售获利;赵某将购买来的信息以200元卖给郭某,郭某再加价至380元每条出售获利。

据了解,2019年9月25日,被告人徐某等四人已被公安机关抓获。虹口区人民法院法院认为,被告人徐某、邓某、赵某、郭某违反国家有关规定,以购买的方式非法获取公民个人信息并向他人出售,其行为均已构成侵犯公民个人信息罪。一审判决,被告人徐某四人犯侵犯公民个人信息罪,判处有期徒刑6个月和拘役4个月不等,并处罚金。

4月15日,公安部公布2019年以来十起侵犯公民个人信息违法犯罪典型案件。南都记者注意到,这十起案件中有六起典型案件与“内鬼”利用职务之便作案有关。这些“内鬼”多来自运营商、银行、物流等掌握大量个人信息的行业。

比如,江苏徐州公安机关侦破的“12.21”案件正是一起以电信运营商、银行内部员工为信息源头的“内鬼”案件。最终,警方查获公民征信报告、手机信息超42万余条,抓捕电信运营商、银行等内部人员20余名。此外,在河南开封市公安局侦破案件中,共抓获电信运营商、社区干部、物流行业等内部人员80余名。2018年12月,开封市公安局发现,网民“夕阳红”在微信群贩卖手机机主姓名、财产信息、户籍资料等信息。经过侦查,警方掌握了一个由移动、联通、电信、保险、计生等部门“内鬼”与外部人员勾结,层层倒卖个人信息的犯罪链条,下游涉及电信诈骗、暴力催收等违法犯罪活动。历时12个月,警方共查获住宿信息、计生信息、人员轨迹等公民个人信息一亿余条,冻结涉案资金1000余万元。据了解,在“净网2018”、“净网2019”、“净网2020”专项行动中,公安机关共侦破侵犯公民个人信息案件1.7万余起,抓获各行业“内鬼”3000余名。