近期国际油价大幅跳水,跌至历史低点,石油期货甚至跌至负值。本已饱受新冠疫情冲击的煤化工行业再遭重创,煤化工品的生产成本面对石油路线很难有竞争力可言。相关企业应如何走出“寒冬”,应对后疫情时代的新格局?

疫情与油价带来双重压力

2020年3月,国际油价开始呈断崖式下跌,西德州中级原油(WTI)价格一度跌破10美元/桶。此外,受全球疫情影响,煤化工企业还面临着上游供应链断裂和下游需求低迷的双重打击。油价直接决定着煤化工项目的盈利能力,此次油价波动相对于以往而言,幅度更宽、时间更长、范围更广。叠加新冠疫情的冲击,令煤化工企业难以看清前行的方向。

从供给端来看,煤化工各产品细分行业均有对应的原油价格“盈亏平衡点”:当油价低于40美元/桶时,煤化工产品实际已经处于盈亏平衡线以下,只有极少数拥有自有煤矿禀赋,并在下游具备竞争优势的煤化工企业仍能承受压力。加之2020年多个大型石化项目相继投产,市场供应释放与需求萎缩必将形成更加尖锐的矛盾,产能过剩的压力进一步挤压企业在相当一段时间的生存空间。在中短期内,油价仍将受全球疫情影响,不会因主要产油国的减产而回升,这将为煤化工行业带来持续的成本压力。

从需求端来看,受全球疫情影响,全球经济的复苏在中短期内都难以出现实质性的改善。麦肯锡对疫情-经济的预测模型推演出了两种可能的情境:

第一种可能情景是全球经济复苏延迟,病毒持续在中东、欧洲和美国传播,直至二季度中期,届时病毒的周期性及更为有效的公共卫生举措将共同推动病例数降低。中国及东亚国家延续目前的复苏态势,病毒在2020年二季度末之前都处在控制状态下。经济活动“暂停”2~3个月后,欧洲及美国病毒得到有效控制;由于强势的公共卫生措施及病毒的周期性,新增病例数在4月底之前将到达巅峰,在6月底之前下降。中国将经历显著但短时的衰退,并相对较快地回复至疫情前的活动水平。在欧洲及美国,货币及金融政策将缓释部分经济损失,但传导存在一定延迟,因此经济的反弹将在2020年二季度末,病毒得到控制后开始。其他多数国家预计将在二季度出现明显的GDP下降,下降幅度将是二战后前所未有的。

第二种可能情景则是全球经济萎缩期拖长,中国需要抑制病毒的区域性复苏,而美国及欧洲无法在一个季度内控制住病毒,被迫在整个夏季执行一定形式的社交距离控制及隔离措施。中国复苏速度会受到对全球其它地区的出口下降的影响。而美国及欧洲整体二季度GDP将下滑35%-40%(年化),而各欧洲主要经济体均将出现相似情况。经济政策无法防止大规模的失业和企业关闭,即使病毒得到控制之后,恢复速度也仍将极为缓慢。其他许多国家将需要两年以上的时间才能恢复至疫情前的GDP水平。

不管哪种情境,在经济完全复苏之前煤化工产业链中完全竞争的大宗产品价格将长期承压。从中国煤化工下游市场来看,合成氨/尿素、甲醇、聚氯乙烯(PVC)、烯烃、乙二醇等绝大部分主要产品的需求都在国内。在国内疫情可控且趋于缓和的情景下,需求将逐步恢复或存在反弹的潜力。然而,这些煤化工品的下游应用还涉及农业、交通运输、基建和纺织等多个行业。在国外疫情加剧、全球断流的情况下,那些依赖出口或与出口高度相关的行业需求仍将低迷,拉低相关煤化工品的需求。总体来看,实体经济和消费的恢复尚需时日,对化学品的拉动和回暖的时间可能会更长。

对煤化工企业来说,油价暴跌、需求疲软对行业与市场虽然整体上形势不利。但在这个“竞争力主宰一切”的时代,煤化工企业若想度过寒冬,坚持到下一轮行业上升周期,可能需要保持强大的战略定力,谨慎投资、积极自救,“剩者为王”。

危机之下,保持战略定力

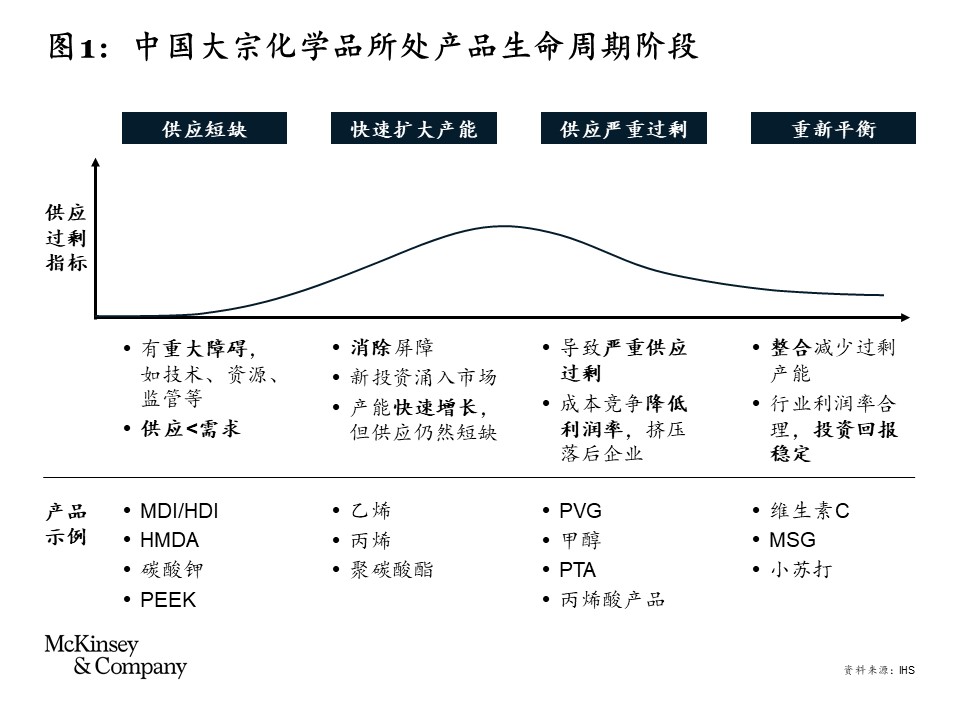

在后疫情低油价的新常态下,不同的产品与细分市场存在形式各异的机遇与挑战。每种化学品都存在自己的生命发展周期:从早期初入市场有技术或原料壁垒的保护,到技术扩散产能飞速扩张,再到产能过剩后通过充分竞争实现寡头垄断达到供需的再平衡(图1)。中国化工市场仍是发展中的新兴市场,各个阶段都能找到有代表性的化学品。不过大部分产品仍然位处发展周期的前几个阶段,在实现再平衡之前始终面临着十分残酷和激烈的市场竞争。从历史角度看疫情与低油价随时间推移总会过去,最终决定价格和利润的仍是供需关系。对煤化工企业来说,看准供需,选准定位并且在特殊时期保持战略定力是当前的重点。

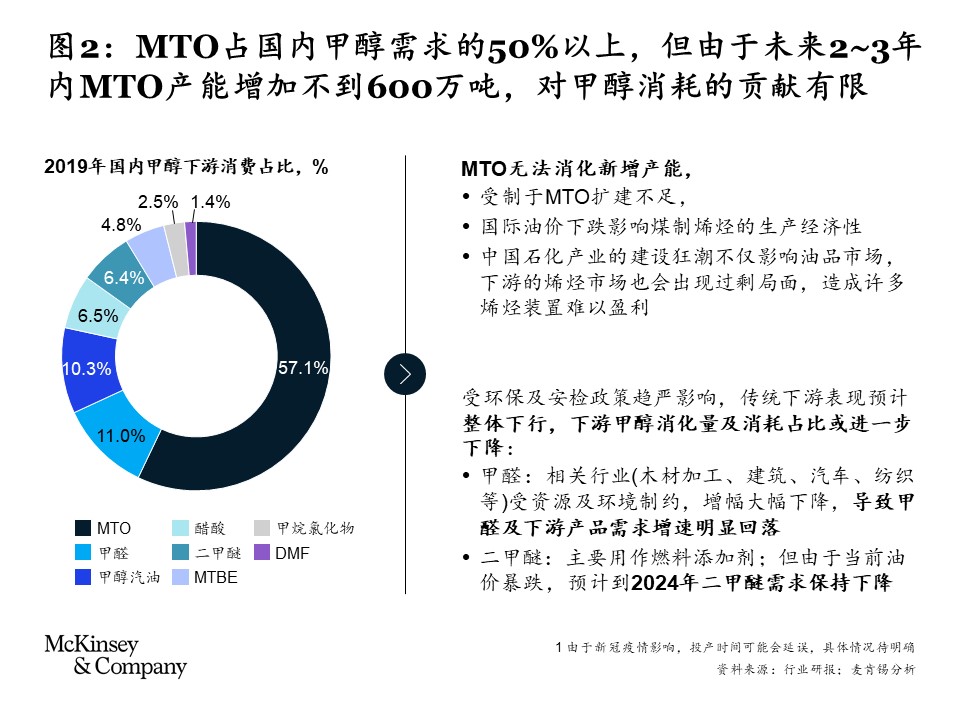

牢牢保持成本优势。油价若是持续处于低位,煤化工(煤制烯烃、乙二醇等)产品将面临更加激烈的成本竞争。以煤制甲醇为例,甲醇制烯烃占到了下游需求的一半以上,与石油烃裂解制烯烃工艺产生了直接的成本竞争。前10年间甲醇需求增长了3倍,国内外新建产能预计将在2020年达到顶峰(国内2019~20年新建1,145万吨,美国伊朗印度约600万吨)。疫情期间国内运输中断,造成甲醇价格低迷。虽说甲醇进口减少等因素已经推动了价格的小幅回升,但从需求端看,如果油价长期保持低迷,甲醇制烯烃的成本将不敌石脑油裂解路径。甲醇制烯烃路径的盈利下降将拉低煤制烯烃(MTO)企业的开工率,进而减少甲醇的消费量。MTO新项目的投资意愿也会随之降低,进一步影响甲醇在未来的需求增长(图2)。如何千方百计保持大宗商品成本优势是煤化工企业的重中之重,是企业能否继续生存的根本。

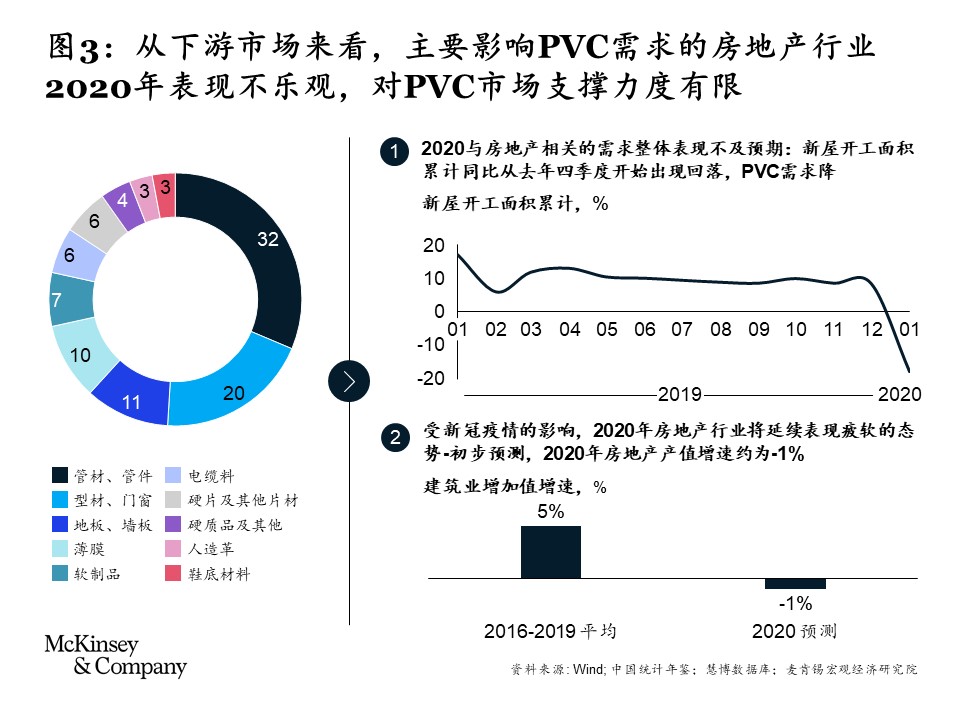

谨慎进行下游延伸。在面临主力大宗化学品利润低迷、价格倒挂的情况,煤化工企业通常希望进行下游产品的延伸,寄希望于通过高附加值产品分担大宗利润的下降,然而除部分技术存在壁垒的高端产品外,大部分下游产品都已供大于求,除非有突破性技术带来成本或质量优势,并辅以坚定的转型决心,中短期都很难扭转现状。以聚氯乙烯(PVC)为例,上游电石行业在经过去产能和环保风暴的洗礼后,已经淘汰了大量落后产能,原料成本下降空间有限。下游市场有近七成需求都来自管材管件、型材门窗、地板墙板与电缆料等,与房地产和基建行业高度相关。从历史数据看,2019年新开工面积同比回落明显,下半年表现疲软。PVC在房地产行业的需求主要集中在建设的中后期,但由于集中竣工一直未能如期而至,与房地产相关的需求整体表现明显不如预期。叠加新冠疫情的影响进一步降低地产行业对PVC的需求(图3)。若从价值链继续向下游市场延伸,PVC在除房地产之外的行业应用较为分散,如薄膜(用于农业温室、大棚外覆盖材料)、板材(用于塑料包装、灯饰、广告、装饰等行业)、人造革与鞋底材料(服装行业)等。在需求下滑的大背景下,PVC生产企业需避免盲目投资延伸产品线,避免从一个红海进入另一个红海。

把握“后疫情时代”的新格局。疫情下煤化工企业也并全是挑战,适度研究后疫情市场并利用企业有限资源稳步推动战略规划仍是必要之举。以化肥板块为例,受新冠疫情的强烈冲击,生活必需品和医疗物资的供给在全球趋紧,出于粮食安全的考虑,多个国家和地区都在逐步实施粮食出口限制(例如,越南禁止以任何形式出口各种大米产品,哈萨克斯坦禁止小麦、胡萝卜、糖和土豆等农产品的出口等),引发全球对粮食危机的担忧。虽然农业安全一直是我国的战略重心之一,粮食的自给自足会引起政府和社会的更加关注。对煤化工企业而言,对合成氨、尿素等氮肥市场是一个利好消息。建议煤化工企业在原有产品组合中可以适当加强氮肥业务的支持与聚焦,提升该板块对总体公司经营的支撑作用。

积极自救,剩者为王

在这段特殊时期,大量煤化工企业都将面临现金收紧、成本倒挂、停产乃至破产的威胁。建议煤化工企业采取“三步走”的策略,关注现金压力评估与预测、与上下游形成战略联盟,并大力推动非投资性运营以实现降本。

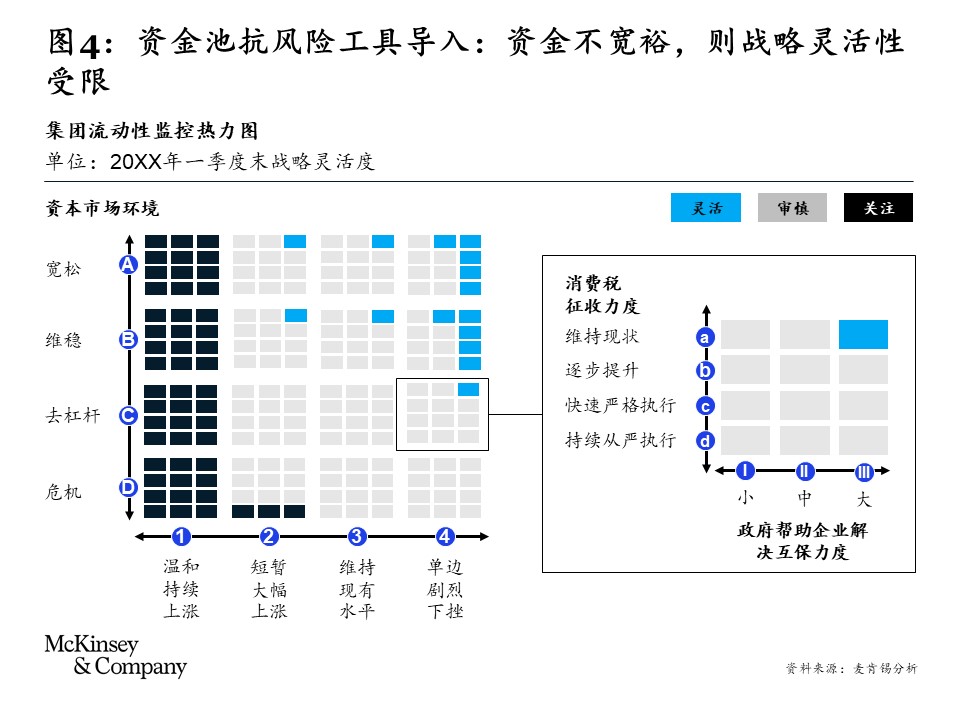

第一步,履霜知冰。打造现金流压力评价与预测能力,作为自救战略决策的评判标准:现金流是企业的血液,也是企业保证持续经营的资本。客观评估现金流压力,不仅能够帮助企业高管在“寒冬期”形成统一共识,更能指导煤化工企业评估自身采取的自救措施是否足够,是否仍有余力推动其他战略举措(如收购、扩产、产品延伸)的实施。具体来说,企业应将现金及可变现库存分为经营安全性资金、业务拓展资金、风险准备金与额外可支配资金三大类,并建立“关注、审慎、灵活”三个等级的压力评价体系。

建立好现金流压力分级额度后,煤化工企业可以进一步建立现金流预测模型,并绘制集团现金流动性监控热力图(图4)。该热力图能够全面监控资本市场环境和煤价走势,并预判资金池的风险情况。煤化工企业在绘制集团流动性监控热力图时,还可考虑将两大不可控宏观要素——如资本市场环境(自资金成本)和化工煤价格(主要成本与运营支出),以及两大可影响关键要素——如消费税征收力度和政府政策力度纳入考量。通过该热力图,企业可以客观评价资金池的整体状态,并将重大自救举措(资产变现、企业互保、非必要性支出/招聘冻结等)纳入现金流预测,从而判断举措力度是否足够。

第二步,抱团过冬,与上下游形成战略联盟。自有煤炭的企业可以考虑内部短期让利,帮助煤化工板块在保持现金利润的前提下,把握市场出现的需求空缺;而依靠外购甲醇和煤炭的煤化工企业则要积谷防饥,必须意识到行业严冬可能会持续一到两年,因此保护现金流必须成为重中之重。当然,企业可以出台一系列措施,比如通过战略协议、股权交换等形式与上游企业建立战略联盟,从而保障自身安全,减少价格波动与供应风险。在与下游合作伙伴进行协作时,企业也要意识到“经济危机”状态会导致需求的持续低迷,进而对长协量价协议的执行带来影响。企业应实事求是、因地制宜地思考针对下游的定价、销售等“战时”管理举措。

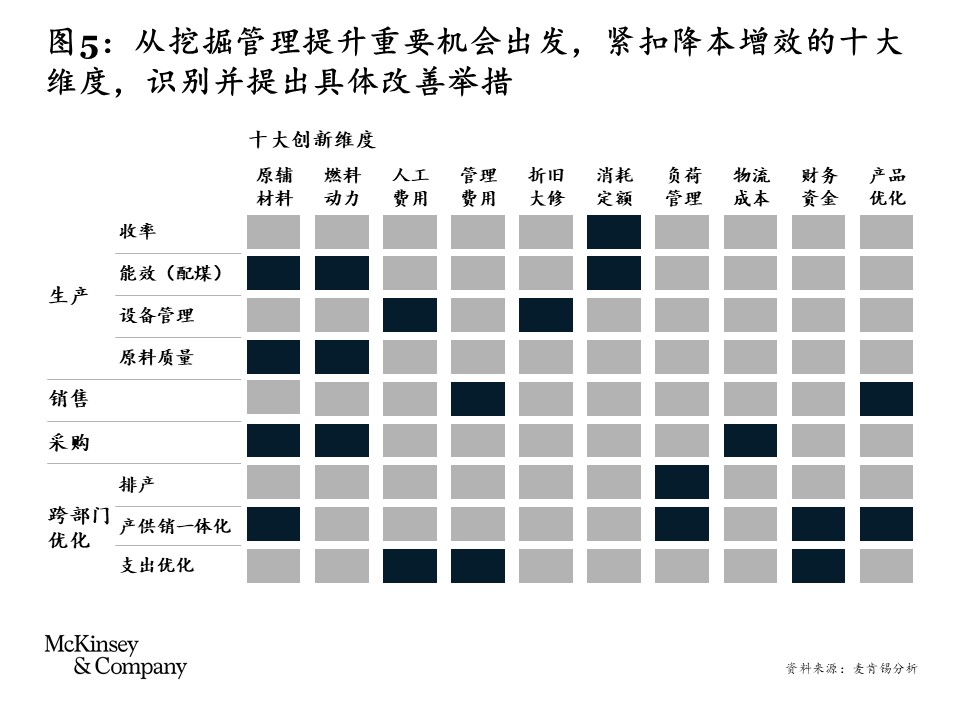

第三步,开源节流,推行围绕现金流的运营转型。在绝大多数完全竞争市场上,煤化工产品的价格都由边际企业的现金成本所决定,因此,企业只需保证成本低于边际企业就能保持盈利。有鉴于此,煤化工企业可以值此特殊时期,大力推行围绕现金流最大化的运营转型,在不增加投资的情况下,通过优化采购、生产、供应链和营销等各环节的运营来释放现金压力(图5)。那些缺乏煤炭资源的企业尤其需要全面且客观地评判自身财务状况,找到所有能够“开源节流”的切入点,明确相应的举措和抓手,并制定清晰的实施路线。我们的经验表明,大部分煤化工企业在实施运营转型后,都能实现至少3~5%的降本收益。

对煤化工企业而言,当下的价格低迷和利润倒挂挑战,是任何一个大宗商品进入供求关系失衡阶段所必然出现的现象。本文提出的“内外兼修”和“自救三步走”战略,希望为企业保持长周期竞争优势提供参考。步入生存危机的煤化工企业可以以积极的态度对待这一危机,既有壮士断腕的决心自救于市,又有卧薪尝胆的毅力推动转型,这样企业将有望穿越行业低迷周期,迎接下一轮行业红利。我们希望,所有煤化工企业都能适应后疫情时期的“新常态”,石以砥焉,化钝为利!